Kas oled märganud, et endiselt on hommikuti autosid linnas vähem ja teekond tööle palju kiirem? See tähendab vaid üht – suvi ikka veel kestab ning paljud veel puhkavad või alles lähevad puhkusele.

Paraku on selle suve puhkusteperiood ja puhkusetasude väljamaksmine raamatupidajate jaoks paras pähkel ja peavalu allikas, sest 2018. aastast jõustunud maksuvaba tulu arvestus tekitab hulgaliselt lisatööd.

Puhkusetasu võib maksuvaba tulu arvestuse ‘lõhki ajada’

Juba alates 2018. aasta algusest tuleb puhkusetasude (või mistahes teiste erakorraliste tasude, ka haigushüvitised ja preemiad) väljamaksmisel arvestada sellega, et iga täiendav ebaregulaarne sissetulek ühes kuus mõjutab ka selle perioodi maksuvaba tulu suurust. Kui puhkusetasu maksmisega samas kuus on eelnevalt välja makstud töötasu ning sellega on juba ka ära kasutatud maksimaalne maksuvaba tulu summa, siis on vaja maksuarvestuses teha ümberarvutusi, kuna suure tõenäosusega on lubatud maksuvabastus vähenenud.

Tulumaksuvaba miinimumi summa parandamine sama TSD koodiga väljamaksete puhul

Kui tegu on sama TSD koodiga väljamaksetega (näiteks töötasu, puhkusetasu või lisatasu), siis on parandus üsna lihtne. Nimelt, kui tulumaksuvaba miinimumi arvestus on väljamaksete lõikes ‘lõhki läinud’, siis on võimalik palgalehel parandus teha sisestades tulumaksuvaba miinimumi lahtrisse negatiivse arvu. Loe edasi

Tulumaksuvaba miinimumi summa parandamine erineva TSD koodiga väljamaksete puhul

Kui tegu on aga erinevate TSD koodidega väljamaksetega, on parandus veidi keerukam. Kui maksuvaba tulu summa on ‘lõhki läinud’, tuleb kõigepealt üle kontrollida, kui palju on kasutatud maksuvaba tulu esimese väljamaksega. Kui esimese väljamaksega on kogu võimalik maksuvaba tulu summa ära kasutatud, tulebki maksuarvestust parandada ning maksuvabastust vähendada.

Sisuliselt on vaja korrigeerida esimest väljamakset ja sellega kasutatud maksuvaba tulu ning seejärel tuleb puhkusetasu välja maksta väiksemas summas. See tähendab, et puhkusetasust tuleb kinni pidada summa, mis töötasuna töötajale eelnevalt rohkem välja maksti.

Jah, just, Sinu järeldused on õiged: kuna muutus lubatud tulumaksuvabastuse summa, siis muutub ka palgalehel arvutatud netosumma (tulumaksuvabastust on ju nüüd lubatud kasutada vähem). Seega tuleb lisaks muutunud maksuarvestusele siduda nüüd ka esialgne netosumma väljamakse töötajale tema põhipalgaga ning väheses osas ka puhkusetasuga.

Kui see kõik tundub veel liiga keeruline siis loe edasi – toome ka konkreetsete numbritega näite, mis aitab ehk paremini seda keerulist olukorda mõista.

Kuidas toimida SmartAccounts raamatupidamistarkvaras?

Mainime ka kohe ära, et kuu lõikes kasutatud tulumaksuvabastuse summa jälgimisel teeb suure osa tööst SmartAccounts ka Sinu eest ära. Näiteks hoiatab tarkvara, kui mõne väljamaksega saab lubatud maksuvaba tulu summa ületatud ning lisaks on teavituse juures ka viide palgalehele, mida tuleb korrigeerida.

Näide:

NB! Näites on kasutatud töötasu ja puhkusetasu, mille puhul saab paranduse teha ka negatiivse maksuvaba tulu sisestamisega. Näite põhjal tuleb parandus teha juhul, kui parandada tuleb väljamakseid, millel on erinev TSD kood.

Töötajale maksti juunikuus välja töötasu 1000 € ning kasutati ära kogu võimalik maksimaalne maksuvaba tulu summa 500 €. Viimasel hetkel otsustas töötaja puhata (periood 2.07-15.07) ning muuhulgas soovis ka puhkusetasu väljamaksmist enne puhkust.

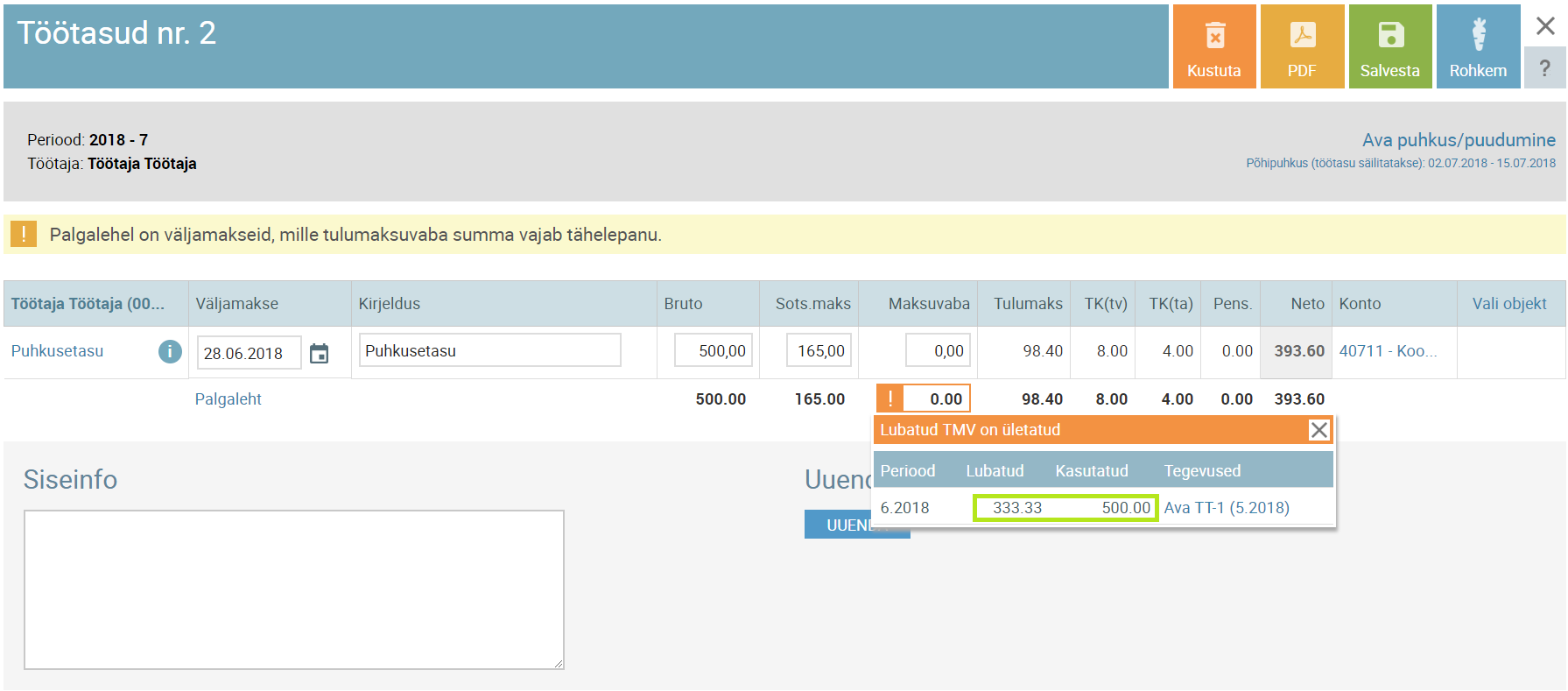

Kuna seaduse järgi tuleb puhkusetasu töötajale välja maksta eelviimasel tööpäeval enne puhkuse algust, siis juhtus nii, et töötaja sai puhkusetasu kätte samuti juunikuus ehk 28. juunil. See omakorda tingis aga olukorra, kus töötajale ettemakstud puhkusetasu ajas segamini eelneva maksuvaba tulu arvestuse, kuna koos puhkusetasuga on lubatud maksuvaba tulu juunis 333.33 €, kuid juba on töötajale palga arvestamisel kasutatud tulumaksuvabastust summas 500 €.

Kuidas olukorda lahendada?

Koosta puhkusetasu kohta väljamakse (Puhkused/puudumised – Loo väljamakse).

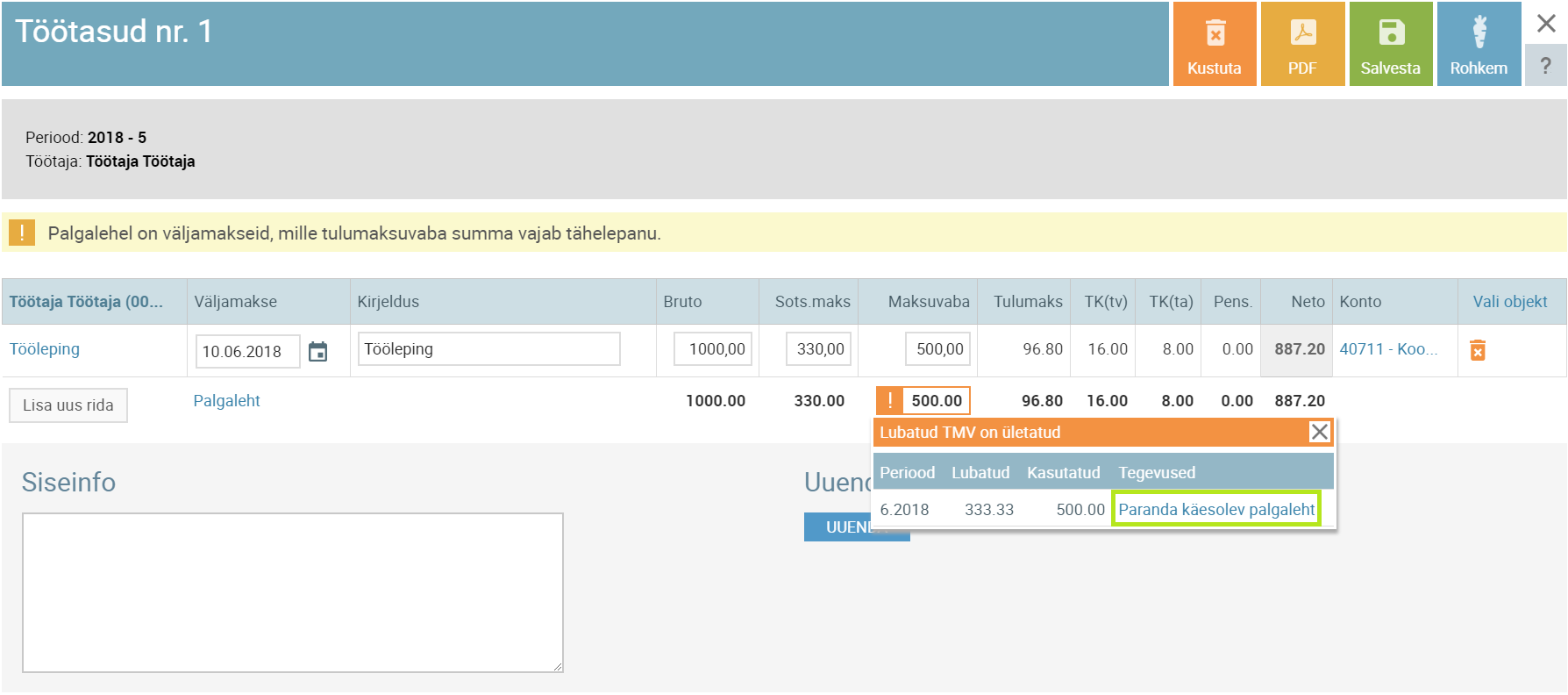

Selleks, et maksuvaba tulu arvestus korda saada, tuleb esmalt avada palgaleht, mille alusel töötajale töötasu välja maksti (Palk – Töötasud). *Palgaleht olev oranž hüüumärk suunab otse tähelepanu vajavate lahtrite juurde, samuti annab info selle kohta, kui palju on maksuvaba tulu konkreetses perioodis koos kõigi väljamaksetega lubatud kasutada (veerg Lubatud). Väljamakse perioodi aluseks on palgalehel olev väljamakse kuupäev.

*Palgaleht olev oranž hüüumärk suunab otse tähelepanu vajavate lahtrite juurde, samuti annab info selle kohta, kui palju on maksuvaba tulu konkreetses perioodis koos kõigi väljamaksetega lubatud kasutada (veerg Lubatud). Väljamakse perioodi aluseks on palgalehel olev väljamakse kuupäev.

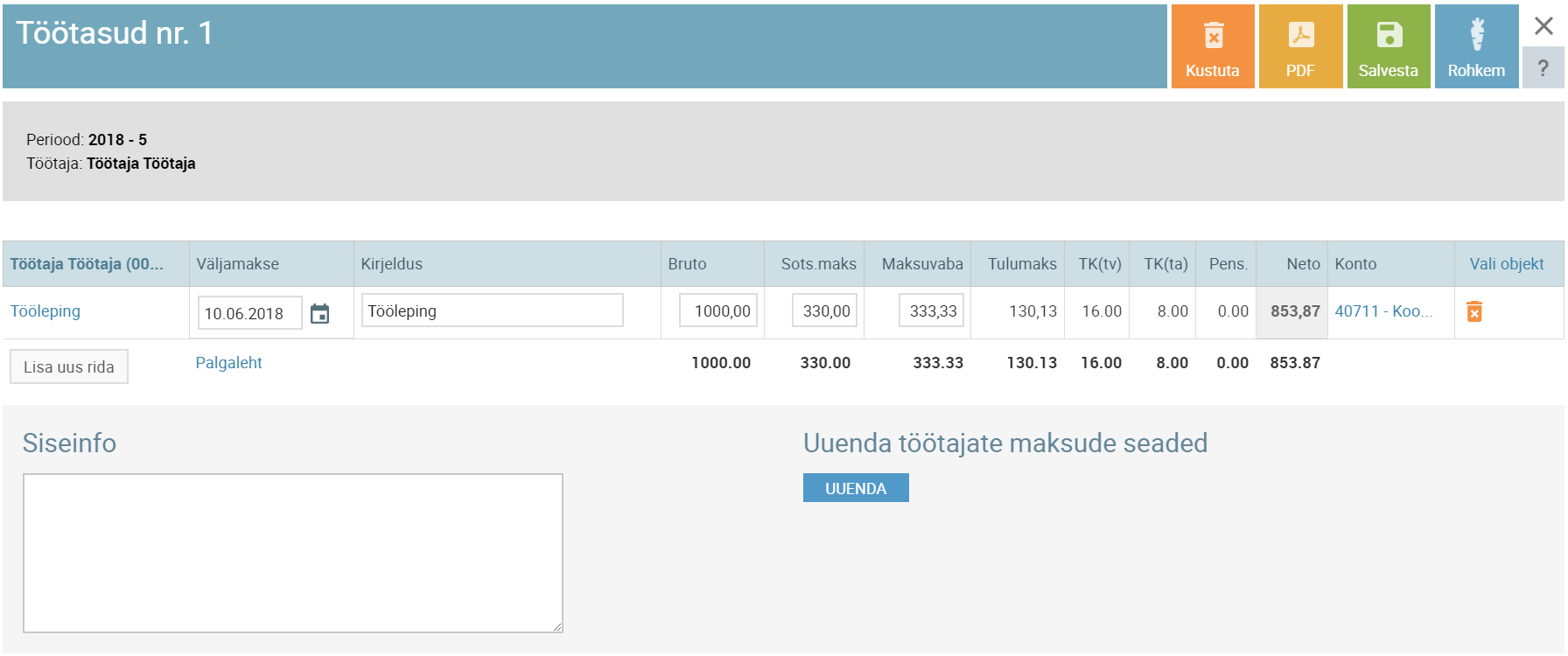

Järgmise sammuna tuleb samal palgalehel parandada töötaja maksuvaba tulu summa ning salvestada palgaleht (lahter Maksuvaba).

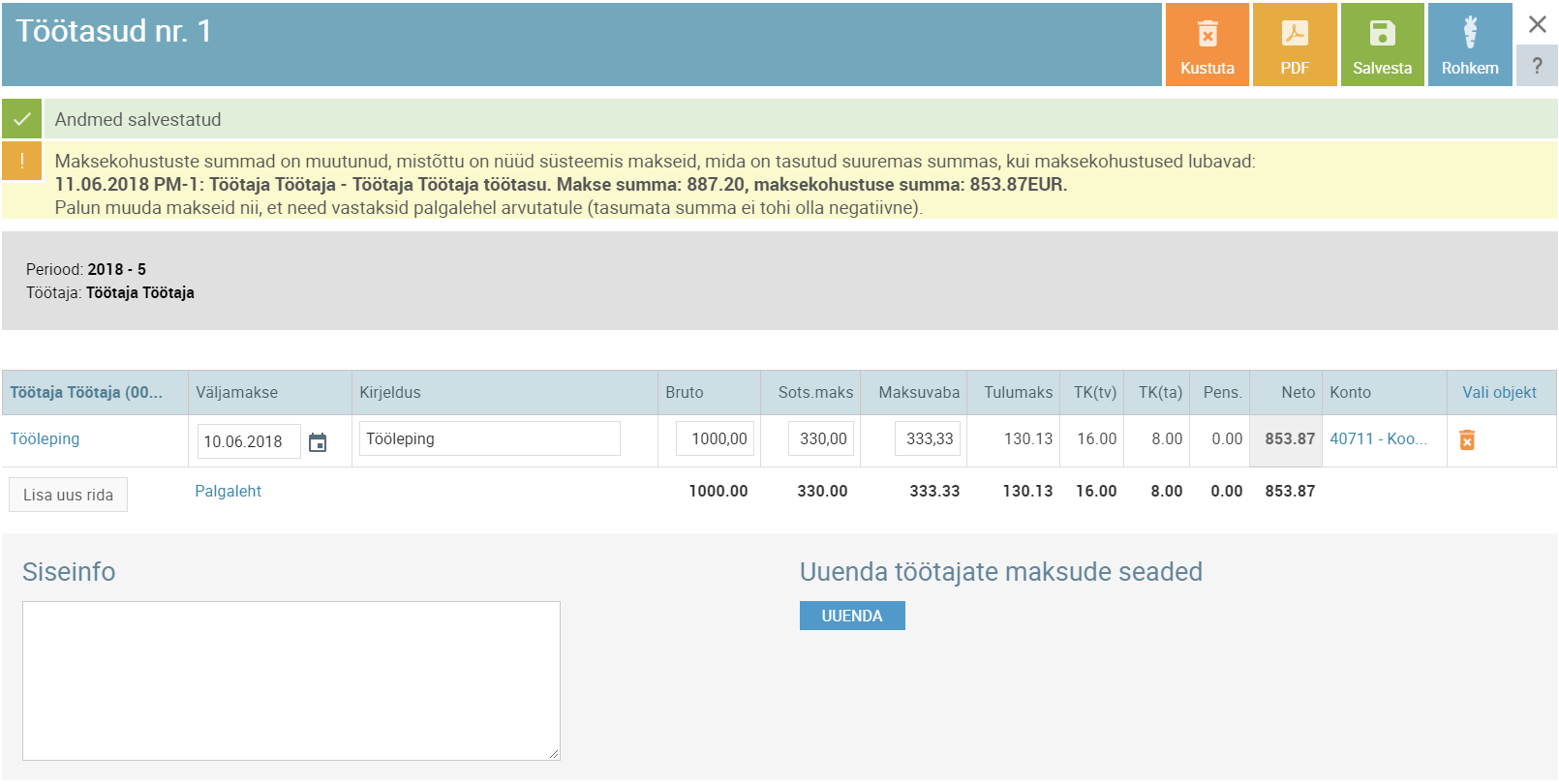

Kuna muudatuste tõttu muutub töötaja algne töötasu väiksemaks, tuleb parandada ka töötasuga seotud pangamakset (sellekohane teavitus antakse palgalehel peale muudatuste salvestamist).

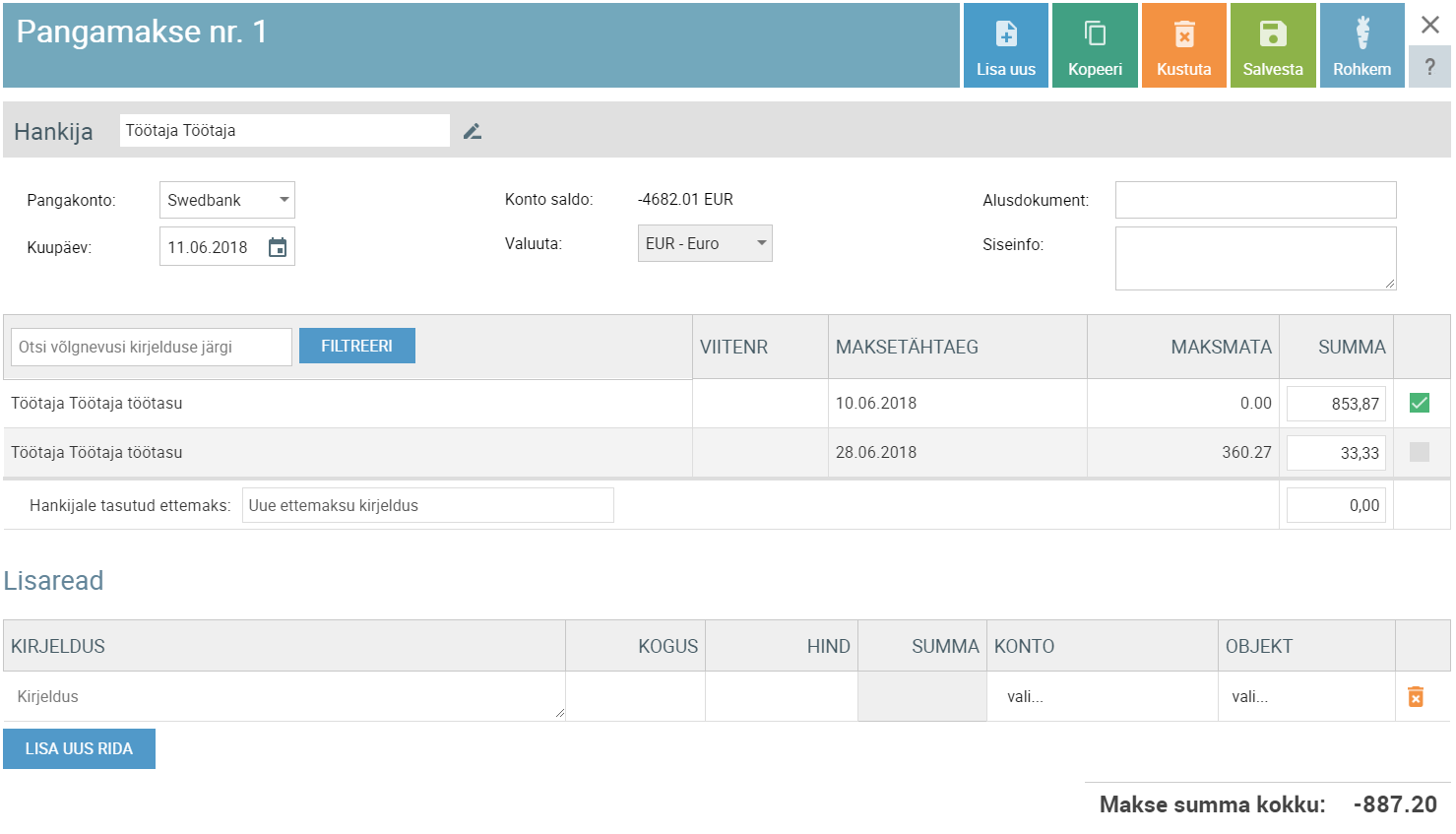

Pangamakse parandamiseks tuleb avada Maksed – Pangamaksed ning otsida välja eelmises punktis nimetatud pangamakse. Maksest näeme, et hetkel on töötasu märgitud tasutuks suuremas summas (enammakstud summa on 33.33 €).  Paranduste tegemiseks tuleb enamtasutud töötasu 33.33 € tasutuks märkida puhkusetasu arvelt. Sisuliselt tuleb parandada:

Paranduste tegemiseks tuleb enamtasutud töötasu 33.33 € tasutuks märkida puhkusetasu arvelt. Sisuliselt tuleb parandada:

- esimest rida: selliselt, et eemaldatakse korraks realt linnuke ning seejärel linnutatakse sama rida uuesti

- teist rida: märkides summa lahtrisse 33.33

- peale paranduste tegemist tuleb pangamakse salvestada

Võiks ju arvata, et sellist olukorda õnnestub vältida tasude täpse etteplaneerimisega, mis lubaks juba kohe tulumaksuvabastust arvestada õiges summas. Meie aimdus aga on, et see õnnestub vaid vähestel ning suurel hulgal raamatupidajatest tulebki palgalehti muutmas käia seni, kuni lubatud tulumaksuvabastuse summa sõltub töötaja kalendrikuu kogutasust.

Kallid raamatupidajad, soovime rahulikku puhkuste perioodi ja võimalikult vähe parandusi 🙂

Küsimuste korral helista meile 660 3303 või kirjuta info@smartaccounts.eu